선물? 선물!!

이번시간에는 선물과 옵션에 대해서 알아보겠다. 선물은 미래의 특정 시점에 특정 자산을 정해진 가격으로 거래하는 것으로 일반적으로 선물 시장에서는 원자재, 금융상품, 통화 등 다양한 자산이 거래된다. 선물 계약이란 특정 기간 동안 고정된 가격으로 자산을 사고 팔 수 있는 권리를 부여한 것으로 예를 들어, 어떤 사람이 금 선물 계약을 매입한다면, 그들은 미래의 특정 시점에 정해진 가격으로 금을 매입하거나 판매할 수 있는 권리를 말한다. 때문에 선물 계약 매수자는 자산 가격이 상승하는 경우 이익을 얻지만, 가격이 하락하면 손해를 볼 수 있다. 또한 선물은 주식과는 달리 매도를 해서 하락장에서의 수익도 가능하다. 하지만 선물 거래는 위험한 투자 방식으로 간주 되며 선물 거래는 주로 기업과 금융 기관, 투자자 등 전문가가 참여하며, 투자자들은 선물 시장을 이용하여 자산 가격 변동에 대한 위험을 헤징(hedging)하거나 수익을 추구 한다. 여기서 말하는 해징(Hedging)이란, 어떤 위험을 미리 예측하여 그에 대비하는 것을 말한다. 주로 금융 분야에서 많이 사용되며, 특히 위험을 최소화하기 위한 방법으로 자주 애용된다. 때문에 주식을 보유하고 있는 투자자는 주가 하락으로 인한 손실로부터 벗어날 수 있으며 주가 하락 위험을 해결하기 위한 방편으로 해징을 사용한다. 주로 선물이나 옵션 등을 매입으로 주가를 방어하는 형식이다. 이러한 해징 방법을 통해 주가 하락으로 인한 손실을 최소화하거나 방지할 수 있고, 해징은 기업의 위험 관리에서도 매우 중요한 역할을 한다. 예를 들어, 원자재 가격 상승으로 인한 원가 상승 위험을 해결하기 위해 원자재 선물 계약을 체결하거나, 외환 환율 변동으로 인한 위험을 해결하기 위해 외환 선물 계약을 체결하는 등의 방법으로도 사용할 수 있다. 이러한 해징을 통해 기업은 위험을 최소화하고 안정적인 수익을 이어나갈 수 있다.

옵션의 이해

두 번째는 옵션이다. 옵션상품에 대해 조금 더 설명하자면 옵션은 기초 자산(주식, 화폐, 원자재 등)을 일정 가격에 사거나 파는 권리를 말한다. 옵션의 가격은 기초 자산의 가격 변동에 따라 움직이며, 주식, 화폐, 원자재 등 다양한 자산에 대해 옵션이 존재한다. 옵션에는 콜 옵션(Call Option)과 풋 옵션(Put Option)이라는 두 종류의 파생상품이 있다.

콜 옵션(Call Option)은 기초 자산(주식, 화폐, 원자재 등)을 일정 가격에 사는 권리를 가르키며 이를 매입하는 사람은 콜 옵션 매입자(Call Option Buyer)라고 한다. 콜 옵션의 행사가격은 미리 정해지며, 매입자는 이 가격으로 기초 자산을 매입할 수 있는 권리를 가진다. 콜 옵션의 만기일까지 매입자는 이 권리를 행사할 수 있으며, 기초 자산의 시장 가격이 행사가격보다 높아졌을 때는 권리를 행사하여 이익을 얻을 수 있다. 예를 들어, A가 B로부터 1년 동안 삼성전자 주식 100주를 10만원에 팔아줄 수 있는 콜 옵션을 매입한 경우, 만기일에 삼성전자의 주식 시장 가격이 11만원 이상으로 상승한 경우 A는 이 콜 옵션을 행사하여 삼성전자 주식을 10만원에 구매할 수 있고, 시장 가격이 11만원 이상이므로 이를 팔아 이익을 얻을 수 있다. 콜 옵션 매입자는 프리미엄을 지불하여 콜 옵션을 매입하며, 만기일까지 기초 자산의 가격이 행사가격보다 높아져야만 이익을 얻을 수 있다. 따라서 콜 옵션은 기초 자산의 가격 상승을 예상하는 경우에 매입된다.

풋 옵션(Put Option)은 콜 옵션과 마찬가지로 기초 자산(주식, 화폐, 원자재 등)을 일정 가격에 파는 권리다. 이를 매입하는 사람은 풋 옵션 매입자(Put Option Buyer)라고 하며, 매각하는 사람은 풋 옵션 매도자(Put Option Seller)라고 한다. 풋 옵션의 행사가격은 미리 정해지며, 매입자는 이 가격으로 기초 자산을 매도할 수 있는 권리를 갖는다. 풋 옵션의 만기일까지 매입자는 이 권리를 행사할 수 있으며, 기초 자산의 시장 가격이 행사가격보다 낮아졌을 때는 권리를 행사하여 이익을 얻을 수 있다. 예를 들어, A가 B로부터 1년 동안 삼성전자 주식 100주를 10만원에 살 수 있는 풋 옵션을 매입한 경우, 만기일에 삼성전자의 주식 시장 가격이 9만원 이하로 하락한 경우 A는 이 풋 옵션을 행사하여 삼성전자 주식을 10만원에 팔 수 있고, 시장 가격이 9만원 이하이므로 이를 팔아 이익을 얻을 수 있다. 풋 옵션 매입자는 콜 옵션 매입자와 마찬가지로 프리미엄을 지불하여 옵션을 매입하며, 만기일까지 기초 자산의 가격이 행사가격보다 낮아져야만 이익을 얻을 수 있다. 따라서 풋 옵션은 기초 자산의 가격 하락을 예상하는 경우에 매입된다. 옵션은 투자자들이 주식 시장의 가격 변동에 대한 위험을 줄이거나 수익을 추구하기 위한 방법 중 하나로, 옵션 매입자는 옵션 프리미엄을 지불하고 옵션을 매입한다. 이 때, 옵션 매도자는 프리미엄을 받으며, 옵션 매입자가 옵션을 행사하지 않을경우 프리미엄은 매도자의 수익이 된다.

콜옵션과 풋옵션은 서로 상반된 결과를 가져오는 파생상품으로, 기초자산의 가격 움직임에 따라 수익을 얻거나 손실을 볼 수 있다. 콜옵션은 기초자산의 가격이 상승할 경우 수익을 얻고, 풋옵션은 기초자산의 가격이 하락할 경우 수익을 얻는다는 것이 최종 결론이다. 이러한 상반된 특성으로 인해 콜옵션과 풋옵션은 서로 상반된 상관관계를 가지게 된다. 옵션시장에서 콜옵션과 풋옵션의 가격은 서로의 가격에 영향을 미치며 콜옵션의 수요가 증가하면 콜옵션의 가격은 상승하게 되고, 이는 풋옵션의 가격을 하락시킨다. 반대로, 풋옵션의 수요가 증가하면 풋옵션의 가격은 상승하게 되고, 이는 콜옵션의 가격을 하락시킨다. 이러한 상관관계는 옵션의 가격 변동에 대한 예측을 도와주는 지표로 사용될 수 있다. 콜옵션과 풋옵션은 기초자산의 가격 움직임에 따라 상반된 결과를 가져올 수 있는 상관관계가 있다. 따라서 콜옵션과 풋옵션은 서로 상반된 관계에 있다. 또한, 콜옵션과 풋옵션은 서로의 가격에도 영향을 미친다. 예를 들어, 콜옵션의 수요가 증가하면 콜옵션의 가격은 상승하게 되고, 이는 풋옵션의 가격을 하락시킨다. 반대로, 풋옵션의 수요가 증가하면 풋옵션의 가격은 상승하게 되고, 이는 콜옵션의 가격을 하락시킨다. 이러한 상반된 상관관계 때문에, 콜옵션과 풋옵션을 조합하여 수익을 내는것 도 가능하다.

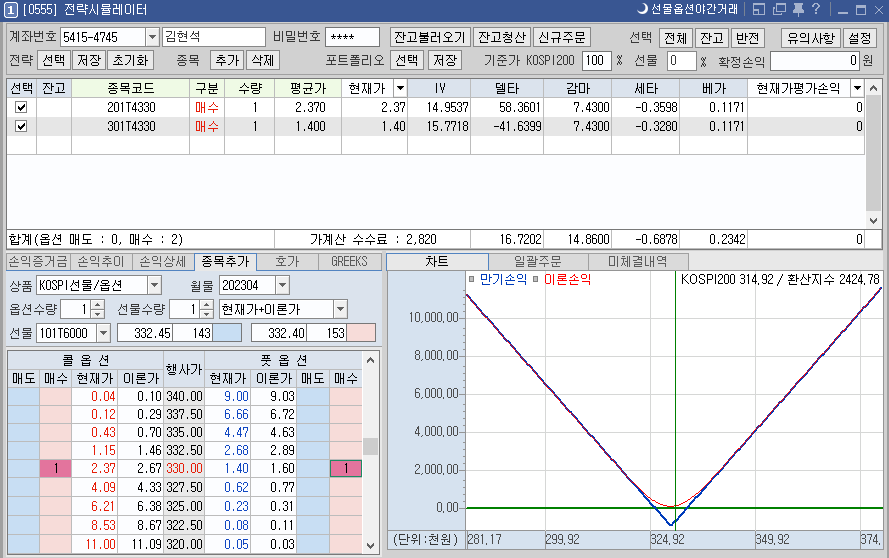

이러한 전략을 스트랭글(Strangle)이라고도 한다. 스트랭글은 콜옵션과 풋옵션을 동시에 매입하여, 기초자산의 가격변동폭에 대해 수익을 얻으려는 전략이다. 스트랭글(Strangle)은 콜옵션과 풋옵션을 동시에 매입하는 전략으로, 기초자산의 가격 변동폭에 대해 수익을 얻으려는 전략다. 이때 콜옵션과 풋옵션의 행사가격은 서로 다르게 설정하여, 상승하거나 하락할 경우 수익을 얻을 수 있도록 한다. 예를 들어, 삼성전자의 주식 가격이 8만 원일 때, 7만 5천 원 행사가격의 콜옵션과 8만 5천 원 행사가격의 풋옵션을 동시에 매입하는 전략을 스트랭글 전략으로 사용할 수 있다. 이때, 콜옵션과 풋옵션의 매입 가격을 각각 1천 원, 1천 5백 원으로 설정하면 전체 매입 비용은 2천 5백 원이 된다. 이후, 삼성전자의 주식 가격이 상승하거나 하락할 경우에 대비해 수익을 얻을 수 있다. 삼성전자의 주식 가격이 상승하여 9만 원으로 올라가면 콜옵션을 행사할 수 있어 콜옵션 매입 가격 1천 원에 대해 1만 원의 이익을 얻을 수 있다. 반면, 삼성전자의 주식 가격이 하락하여 7만 원으로 내려가면 풋옵션을 행사할 수 있어 풋옵션 매입 가격 1천 5백 원에 대해 5천 원의 이익을 얻을 수 있다. 만약 삼성전자의 주식 가격이 크게 움직이지 않아 변동성이 낮아 수익을 얻지 못할 경우에는 매입 비용 2천 5백 원의 손실이 발생한다. 하지만, 스트랭글 전략은 상승장이나 하락장에서 모두 수익을 얻을 수 있는 전략으로, 변동성이 높은 시장에서 인기가 높다. 하지만 옵션은 고위험 고수익 상품으로 인해 초보 투자자에게는 추천되지 않으며, 전문적인 지식과 경험을 요구한다. 따라서 옵션 거래를 시작하기 전에는 반드시 전문가의 조언과 충분한 연구를 필요로 한다.